El banco central no es un organismo aislado que mueve una palanca técnica. Cada decisión desencadena reacciones en cadena que afectan desde el tipo de cambio hasta el empleo y la inversión.

El Banco Central tiene un mandato múltiple: preservar la estabilidad de precios y financiera, anclar expectativas y, en ocasiones, apoyar el crecimiento sin perder de vista la inflación. Para ello, utiliza diversas herramientas:

Cada herramienta busca cumplir el mandato, pero también genera canales de transmisión monetaria y efectos distributivos de la inflación que varían según quién reciba primero el dinero y cómo reaccionen los mercados.

Las decisiones del banco central actúan con rezagos temporales que pueden extenderse hasta dos años. En Argentina, se estima que el impacto completo de un cambio drástico en emisión se observa entre 18 y 24 meses.

El fenómeno conocido como efecto Hume-Cantillon explica que, cuando se inyecta dinero, no todos los precios suben simultáneamente. Los primeros beneficiarios adquieren bienes a precios anteriores, mientras que los últimos enfrentan precios ya ajustados, profundizando la desigualdad.

Además, aunque se detenga la emisión, la inflación persiste por los aumentos acumulados y las expectativas de devaluación, que tardan en moderarse incluso ante un freno de la “máquina de billetes”.

En los últimos años de Argentina, varias medidas evidenciaron cómo una acción puntual genera consecuencias en cadena:

Estos episodios generaron un círculo vicioso: dólar al alza, tasas en aumento, riesgo país elevado y un crédito más caro, que se tradujo en menor inversión y empleo.

El cambio de régimen de tasas, pasando de Leliq a licitaciones, produjo resultados muy inestables. La liquidez se redujo en 15,5 billones de pesos: 5 billones migraron a títulos públicos y 10 billones quedaron como pasivos líquidos bancarios, presionando al alza al dólar y a la baja a las tasas.

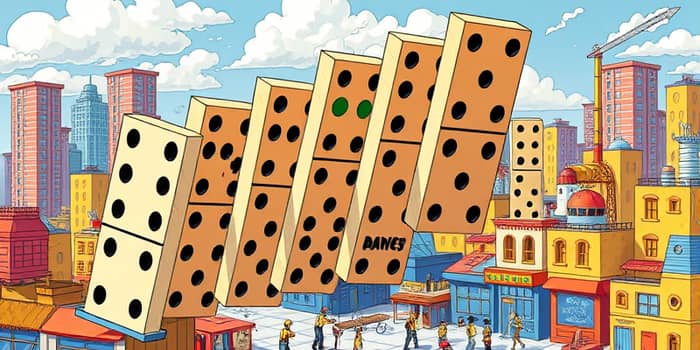

Para contener estos fenómenos, se elevó el encaje de depósitos del 45 % al 50 %, el nivel más alto en más de 30 años, y se cambió su cálculo de mensual a diario, amarrando aún más liquidez. El efecto dominó típico fue:

Ese endurecimiento contrajo el crédito, obligó a empresas a postergar inversiones y a hogares a demorar el consumo duradero.

La tesis oficial del BCRA sostiene que la inflación persistente requiere “convalidación monetaria”: si se emite dinero para sostener precios o actividad, se alimenta un círculo virtuoso o vicioso que redistribuye ingresos entre precios relativos.

Argentina acumula una larga historia de déficit fiscal crónico y financiamiento monetario, que derivó en defaults, emisión masiva e inflación recurrente. Se llegó a eliminar trece ceros de la moneda oficial en sucesivas reconversiones.

El ajuste reciente, con fuerte recorte fiscal y un freno abrupto a la emisión, logró en 2024 un superávit fiscal y comercial y redujo la inflación mensual a 1,9 % en julio de 2025, con una proyección anual de 36,6 % y acumulada de 17,3 % hasta agosto.

La cadena de reacciones demuestra que cada decisión de política monetaria y cambiaria debe evaluarse por su impacto integral, no solo técnico.

Entre las lecciones clave:

El riesgo de efectos dominó no previstos radica en subestimar rezagos, reacciones de agentes y contagios externos. Un movimiento aislado puede generar un tsunami económico que recorra toda la sociedad.

Por eso, más allá de los modelos y las palancas técnicas, la clave está en la anticipación: entender cómo un cambio en tasas, encajes o reservas reverberará a través de las expectativas, el crédito, la inversión y el empleo, moldeando el futuro económico de toda la población.

Referencias